¿Las Neo-Cooperativas como los próximos disruptores del sector financiero? Un experimento conceptual

Durante la pandemia de COVID-19, las cooperativas financieras mexicanas han continuado prestando sus servicios a casi 8 millones de socios, principalmente a través de sucursales físicas. Como pocas habían invertido en capacidades e interfaces digitales antes de la pandemia, atender a sus socios en un entorno de movilidad restringida presentó desafíos operativos y expuso las limitaciones del modelo tradicional de sucursales para algunas de ellas.

Dada la imperativa de digitalizarse en la actualidad, muchas cooperativas están intentando llevar a cabo una “transformación en vuelo”, es decir, adoptar algunas medidas tecnológicas con el objetivo de complementar o reemplazar algunos productos y canales existentes con alternativas digitales de forma gradual. Desafortunadamente, este enfoque suele ser difícil, costoso y lento, debido a los sistemas y procesos heredados del pasado (legacy systems), y a la ausencia de una ruta de digitalización probada.

El observar el creciente número de “neo” jugadores en México –en forma de modelos de banca como servicio (Banking-as-a-Service, BaaS), software como servicio (Software-as-a-Service, SaaS) y “neobancos” (billeteras digitales)– nos motivó a contemplar la posibilidad de un modelo de ” Neo-Cooperativa”, capaz de combinar la fortaleza basada en los socios y precios asequibles ofrecidos por las cooperativas con la velocidad y la destreza de datos de las fintech. Una neocooperativa podría ser un tipo de cooperativa financiera que opere predominantemente (¡o solamente!) en el ámbito digital ofreciendo una amplia gama de servicios. Pero, ¿qué forma debería tomar? ¿Y qué papel podría desempeñar en el entorno actual del sector financiero? Después de desarrollar un concepto inicial, conversamos con varios expertos del sector cooperativo, practicantes, especialistas en ecosistemas de tecnología financiera y reguladores para discutir el concepto y las trayectorias que podrían conducir a una propuesta de valor primeramente digital para los socios cooperativos.

Los sectores cooperativo y fintech durante COVID-19

Desde que llegó la crisis del COVID-19 a México, el programa FinnSalud, apoyado por MetLife Foundation, ha estado ayudando al sector financiero cooperativo en México a responder y elaborar estrategias, dado el papel vital que las cooperativas desempeñan en la prestación de servicios financieros a personas de ingresos bajos y moderados. Al inicio de la pandemia, realizamos encuestas rápidas de medición con individuos y pequeñas empresas que nos permitieron compartir una lectura temprana sobre el impacto económico de la pandemia en los mexicanos. También implementamos una herramienta en línea para ayudar a las cooperativas a poner a prueba sus finanzas (a través de pruebas de estrés) y prepararse para los retos venideros. Ambas iniciativas se realizaron de forma digital y, por lo tanto, no se vieron afectadas por las limitaciones en movilidad causadas por la pandemia.

Al observar la urgente necesidad de digitalización de las cooperativas, empezamos una investigación sobre el ‘Estado Digital’ de las 40 cooperativas reguladas más grandes y que, en su conjunto, prestan servicios a más de 6 millones de personas. Los resultados preliminares mostraron que las ofertas digitales de dichas cooperativas eran muy escasas; solo un tercio ofrecía servicios web (cinco de ellas solo para consulta de saldos) y menos de un cuarto tenía una aplicación (solo seis de ellas permitiendo transacciones).

En contraste, los nuevos challenger banks o neobancos en México han estado aprovechando la tecnología para crear propuestas de valor mejoradas para los clientes, ofreciendo una experiencia puramente digital como alternativa a los bancos tradicionales y sus sucursales. Los neobancos han recaudado cantidades significativas de financiamiento y han captado millones de clientes en todo el mundo. México ha visto un aumento importante de actividad en este espacio, como muestra la gráfica de ALLVP (ya algo desactualizado) abajo. Sin embargo, la mayoría de estos esfuerzos se enfoca en la clase media subatendida, particularmente en sus segmentos jóvenes, algunos ya bancarizados y todos conocedores de las tecnologías digitales.

La “neo” propuesta de valor en México

Los “neo” jugadores ingresan al mercado con una propuesta de valor de muy fácil acceso para los consumidores, que ofrece una mayor comodidad y costos/tarifas más bajos. Sin el estorbo de sistemas heredados, pueden ofrecer funcionalidades tales como un registro (onboarding) digital sencillo y personalización a la medida que a los sistemas actuales les resulta difícil replicar. Los actores fintech también pueden evolucionar su propuesta de valor más rápidamente, iterando a medida que aprenden de sus datos lo que prefieren sus usuarios. Como ejemplo, el programa Catalyst Fund de BFA Global ha acelerado más de 35 nuevas empresas fintech inclusivas durante los últimos cinco años y ha sido testigo de cómo se puede aprovechar la ‘centricidad en el usuario’ junto con los datos para desarrollar poderosas propuestas de valor para poblaciones de ingresos bajos y moderados.

En resumen, estas son las ventajas de una startup que utiliza las últimas tecnologías y gestión centrada en el usuario:

- Adaptación más sólida a un mercado en particular.

- Capacidad para experimentar e iterar a mayor velocidad.

- Costo por unidad más bajo.

Está claro que el sector comercial está experimentando una profunda transformación. Las inversiones masivas están explorando nuevos modelos y enfoques comerciales y también crearán potentes pilas tecnológicas (tech stacks). Si bien la crisis de COVID-19 ha desacelerado las inversiones de capital de riesgo que alimentan a estos neobancos, la revolución tecnológica en la experiencia del cliente llegó para quedarse.

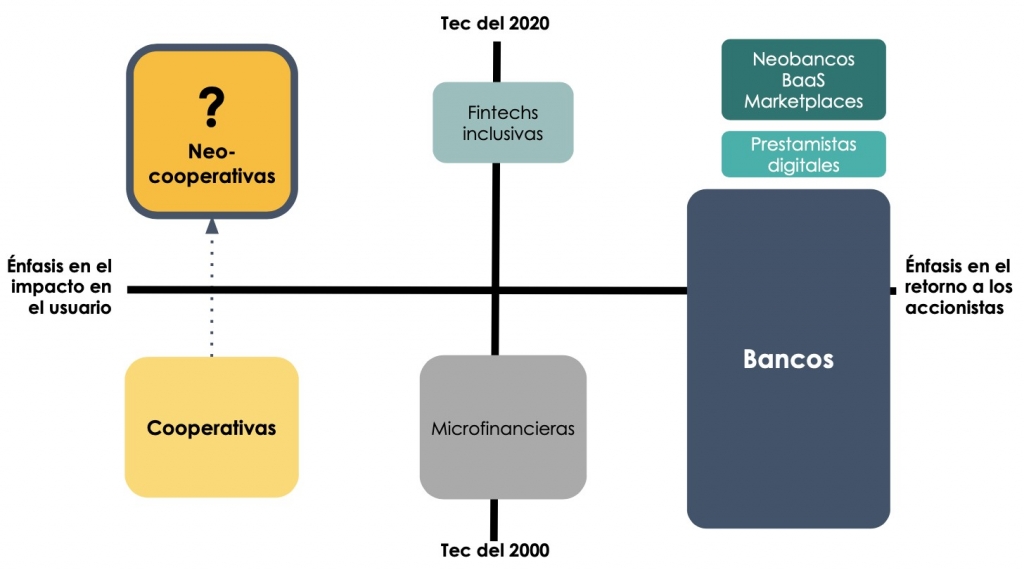

Las cooperativas en México, como en otros países, han reaccionado lentamente a la revolución fintech. Las razones de esta demora son variadas, comenzando con los cores bancarios, algunos ya anticuados, de los cuales hay más de 30. En general, las gerencias no han priorizado las ofertas digitales a sus socios y, como resultado, están quedándose atrás en la carrera digital. También suelen carecer de una estrategia de digitalización bien diseñada y muchas no han logrado atraer el talento digital suficiente y adecuado. Dado el panorama actual del sector financiero, mismo que nos permitimos dividir de una manera muy simplista entre instituciones que enfatizan el rendimiento de sus accionistas frente a las que enfatizan el impacto en el usuario y aquellas que usan tecnología pre-2000 frente a las que usan tecnología 2020, nos pareció que actores neo-cooperativos podrían potencialmente llenar un nicho vacío en el contexto actual de proveedores.

El tiempo de las neocooperativas ha llegado

Aunque una oleada de actividad creativa en los espacios fintech comerciales e inclusivos está probando modelos emocionantes y desarrollando tecnología más barata, los actores establecidos dominan el sector de cooperativas financieras en México, con casi nula creación de nuevas cooperativas en las últimas dos décadas. El programa FinnSalud eligió trabajar con cooperativas financieras debido a su gran base de socios, su conjunto completo de productos y su enfoque en el bienestar de sus socios. También sabemos que las cooperativas han sido innovadoras en el pasado, siendo pioneras en la banca en línea en los Estados Unidos y la Unión Europea.

La crisis económica está adelantando el futuro y también podría desencadenar una ola de salidas del mercado. Por lo tanto, no es difícil imaginar más disrupción creativa en el sector financiero. Una forma de canalizar esta disrupción sería lanzar nuevos jugadores con propuestas de valor modernas y con una estructura y un espíritu cooperativo: las Neo-Cooperativas. Estas neocooperativas combinarían las innovaciones en la experiencia del usuario y el análisis de datos promovidos por otros neo actores, con el esquema de propiedad y participación que tienen los socios y los precios más bajos que ya ofrecen las cooperativas. Dada la capacidad de los nuevos modelos para escalar rápida y ampliamente, una neocooperativa podría brindar servicios justos a muchas más personas, incluidos los clientes de otros proveedores de servicios financieros que queden “huérfanos” a raíz de la pandemia.

Tomando una página del manual de los neobancos, podemos imaginar tres tipos principales de neocooperativa:

- Satélites digitales. Estos serían lanzados por cooperativas existentes para impulsar una propuesta de valor moderna sin dejar de aprovechar la red de sucursales. Este es el modelo seguido por la única neoooperativa que encontramos durante nuestra investigación: la Civic Federal Credit Union en Carolina del Norte, EE. UU.

- Cooperativas ‘de cero’. Estas nuevas cooperativas comenzarían de forma independiente a desarrollar una oferta digital, sin el apoyo o las condiciones de un actor establecido. Este modelo tal vez podría ser una opción para segmentos de mercado particulares, como pequeños comercios, agricultores y trabajadores en plataformas digitales.

- Cooperativas-como-Servicio (Co-op-as-a-Service, CaaS). Estas entidades ofrecerían una pila tecnológica (tech stack), un conjunto de productos de marca blanca (white label) y una licencia regulada. El propósito de este modelo sería reducir drásticamente el período de salida al mercado requerido por otras neocooperativas, posiblemente como los dos modelos anteriores.

Creemos que seguir explorando estos u otros modelos de neocooperativas, que reflejen los que actualmente están ganando terreno en el sector comercial, es esencial para asegurar la relevancia continua de las cooperativas financieras en México y otros mercados emergentes.

Si bien estamos entusiasmados con los conceptos anteriores y el valor que podrían crear para los socios de las cooperativas, reconocemos que todavía queda mucho trabajo por hacer para conceptualizar lo que las neocooperativas podrían representar. Necesitamos profundizar más en los conceptos para comprender su factibilidad técnica y legal, su viabilidad financiera y las implicaciones de gobernabilidad de cada modelo neocooperativo propuesto. Para hacer eso, necesitamos responder preguntas como estas:

- ¿Cuáles son las tecnologías requeridas para lanzar una cooperativa predominantemente digital y cuáles son sus costos?

- ¿Permite la regulación actual crear una cooperativa predominantemente digital?

- ¿Cómo se materializaría el financiamiento de las inversiones iniciales necesarias para adaptar e implementar tecnologías fintech?

- ¿Cómo sería la gobernabilidad cooperativa con un enfoque digital distributivo? ¿Podría la tecnología mejorar la participación de los socios o la obstaculizaría?

Preguntas abiertas y el avance hacia la acción

Tenemos la intención de explorar estas y otras preguntas en la segunda mitad de nuestro proyecto de conceptualización de neocooperativas, siguiendo principalmente un camino similar basado en consultas con expertos y profesionales en el tema. Quizás tengamos que cambiar la dirección hacia un proyecto de investigación con enfoque en acción en un momento posterior para comprender a fondo las implicaciones prácticas de este esfuerzo. Seguramente no tenemos todas las respuestas y estamos dispuestos a colaborar con otros para encontrarlas. ¡Déjennos saber si les interesa el concepto y su potencial!

Originally published on FinDev Gateway

Todas las opiniones aquí expresadas son exclusivas de BFA Global. Los patrocinadores del proyecto no son responsables de la información contenida en este documento ni del uso que se le dé al mismo.