Fintech en Mexico aun no ha cumplido con las expectativas de inclusión

Fintech en Mexico aun no ha cumplido con las expectativas de inclusión

Traducido por: Maria Gomez

Un panorama vibrante pero desigual de México

México es un mercado emocionante para la innovación fintech y ha crecido a un ritmo impresionante, pero la inclusión financiera digital aún tiene mucho camino que recorrer antes de alcanzar el nivel que ha alcanzado en mercados como el de Kenia. Por una parte, en México hay una gran penetración de dispositivos móviles y smartphones, así como una creciente comunidad de startups e inversionistas. Pero, por otro lado, más del 50% de los mexicanos mayores de edad continúan desbancarizados – con una de las tasas de inclusión más bajas de la región y 20% más bajas que en otros países con ingreso per-cápita similar a nivel global.

Aunque soluciones fintech como el dinero móvil han contribuido a cerrar la brecha de la inclusión financiera en muchos mercados emergentes, las innovaciones fintech en México aún tienen mucho camino por recorrer para alcanzar el segmento de escasos recursos y otros segmentos subatendidos de la población, así como de contribuir a mejorar su salud financiera.

México es hogar de la mayor cantidad de startups fintech en Latinoamérica – más de 400 a la fecha. Es fácil ver porqué los fundadores ven en México un mercado atractivo; 51% de los hogares tienen acceso a internet, y 64% cuentan con un smartphone. Además, México cuenta con una población familiarizada con la tecnología, donde 30% de los mexicanos pueden ser clasificados como “nativos digitales”, un segmento fácil de capturar con ofertas financieras digitales.

Los inversionistas han notado estas condiciones favorables. Más de dos tercios de las fintechs en México han levantado inversión, con un valor total estimado de acuerdos divulgados que sobrepasa los $800 millones de dólares tanto en capital como en deuda. Solamente en el 2019, la startup de pagos mexicana Clip obtuvo $100 millones y la empresa de préstamos empresariales Konfio obtuvo $350 millones en rondas de capital y deuda para proveer préstamos a pequeños negocios. Credijusto obtuvo más de $240 millones y Klar obtuvo $57.5 millones – una de las inversiones semilla más grandes nunca hechas en el país.

En medio de esta emoción, es fácil pasar por alto la distribución desigual tanto del capital de inversión como del acceso a los productos fintech. Para empezar, solo un número reducido de startups han logrado obtener capital por encima de los $10 millones; la gran mayoría de las rondas de financiamiento están por debajo de los $100 mil. Además, las poblaciones remotas y de bajos ingresos están mayormente excluidas del acceso a los productos fintech.

Como sector, aún estamos lejos de encontrar fit entre producto y mercado que logren alcanzar a estas poblaciones subatendidas y que faciliten sus vidas financieras de manera holística. Vemos tres razones por las cuales esto es así: altos niveles de actividad informal y bajo uso de servicios financieros formales, innovadores fintech enfocados en la clase media urbana y una regulación fintech restrictiva.

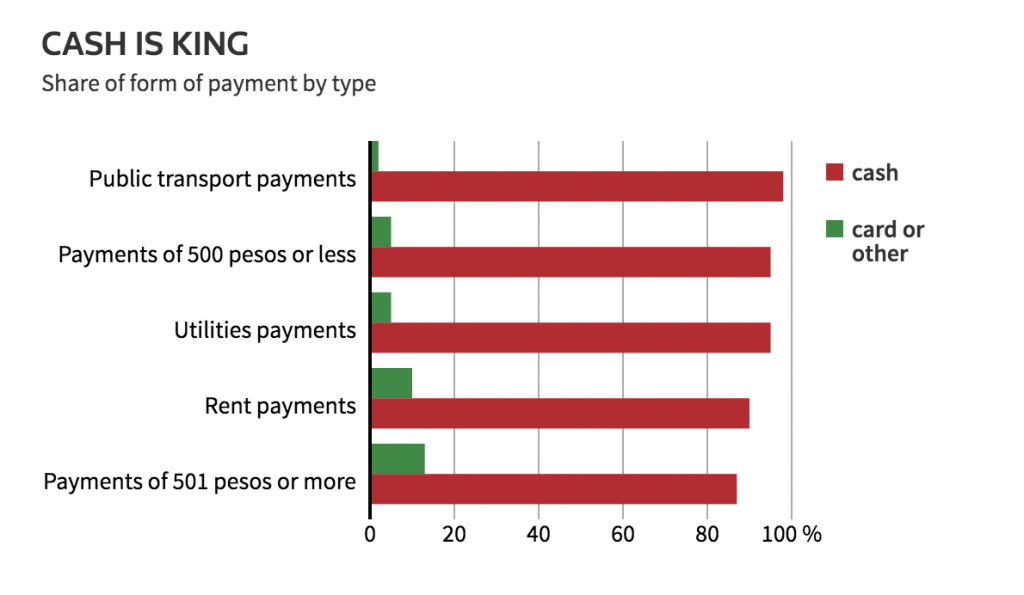

El efectivo y los productos informales aún reinan

La Encuesta Nacional de Inclusión Financiera encontró que, aunque el número de usuarios de la banca móvil ha incrementado seis veces desde el 2012, solo el 10% de los adultos usan sus teléfonos para ese propósito hoy en día. Y solo el 4.1% de la población adulta reporta haber usado una cuenta de dinero móvil el pasado año. Un alto contraste con Kenia, donde el 80% de los adultos reportaron usar una cuenta de dinero móvil. En México, el efectivo sigue siendo el rey, con cerca del 90% de pagos hechos en efectivo, aún para compras grandes ($500 MXN y superiores).

El bajo uso de servicios financieros digitales está enfatizado por el bajo uso de los productos financieros formales. La realidad es que los mexicanos aún se apoyan en el uso de servicios financieros informales, tal vez porque la mayoría (57%) trabajan informalmente. Menos del 40% de la población mayor de 15 años tiene una cuenta bancaria, comparada con el 70% de Brasil y el 74% de Chile. Incluso entre los pocos poseedores de una cuenta, casi la mitad de las cuentas permanecen inactivas, y la mayoría son utilizadas para hacer retiros inmediatos. Más del 95% de los mexicanos no hacen depósitos voluntarios en cuentas de ahorro individuales o en cuentas de jubilación y en cambio, es más probable que ahorren en formas menos formales (por ejemplo, individualmente en casa, o colectivamente a través de grupos de ahorro o ‘tandas’).

No es sorpresa que estas brechas sean aún más dramáticas en poblaciones rurales, migrantes, o y de bajos ingresos. Por ejemplo, un estudio de BFA Global’s Financial Diaries encontró que los mexicanos de bajos ingresos usan menos instrumentos financieros formales e informales – solo 7 en promedio – comparado con 14 en Kenia y 10 en India. La cantidad de personas de bajos ingresos que ahorran en una institución financiera es solo 4% en México, comparado con 12% en otros países de ingresos medios.

En total, estas brechas en acceso y bajo uso significan que los niveles de salud financiera en México son preocupantes. De acuerdo a la Encuesta de Salud Financiera de 2018, más del 42% de la población adulta reporta que su ingreso no alcanzó a cubrir sus gastos en algún momento el pasado año. 20% de los hombres y 13% de las mujeres recurrieron a una solución relacionada con el trabajo ( salario por adelantado, horas extras o un trabajo temporal) para cubrir los gastos, lo cual no es una solución disponible para aquellos que trabajan en el mercado informal.

La innovación fintech está concentrada en unos pocos sectores y regiones, y en usuarios urbanos y de clase media

Aunque el número de startups en el espacio fintech mexicano ha crecido a una tasa promedio de 23% anual desde 2016, la innovación y la inversión permanecen concentradas en unos pocos sectores y regiones, alcanzando mayormente a la clase media urbana.

De acuerdo con el último Finnovista Fintech Radar, la mayoría de las startups en México son de pagos y remesas (20%), seguidas por préstamos a los consumidores y tecnologías para instituciones financieras (12% cada una). En contraste, las insurtech y startups de banca digital constituyen solo el 13% de las startups fintech.

Esta concentración está reflejada por el alcance geográfico. Mas de dos tercios de las startups están localizadas en la Ciudad de México , y otras tienden a estar más concentradas en áreas de ingresos medios a altos como Monterrey y Guadalajara.

La mayoría de usuarios tienden a ser de clase media. Esto puede ser porque los productos y servicios ofrecidos por estas compañías están diseñados para habilidades, recursos y puntos de acceso que la mayoría de los mexicanos no tienen. En otras palabras, estos servicios están mayormente diseñados para poblaciones letradas, entendidas en materia de tecnología móvil y, en el caso de servicios financieros digitales, aquellos que ya están bancarizados. Por ejemplo, muchas startups usan reportes de burós de crédito para filtrar a los aplicantes, lo cual excluye a un gran número de mexicanos desbancarizados.

Aunque 35% de las startups fintech en México afirman que están extendiendo servicios a consumidores individuales o PYMES, la evidencia al respecto es escasa. Un rayo de esperanza es que los sectores se están diversificando. Mientras que las insurtech y la banca digital están empezando desde una base baja, sus números están creciendo al 37% y 200% respectivamente.

La regulación Fintech está en el camino correcto, pero necesita nivelar más el campo de juego

El gobierno mexicano ha hecho mejoras significativas a los marcos regulatorios para apoyar la innovación. La ley Fintech emitida en 2018 buscaba habilitar el desarrollo de soluciones fintech para la inclusión por medio de la redefinición de los requerimientos de capital y los límites en las transacciones, y la creación de cajas de arena regulatorias.

Adicionalmente, el Banco Central recientemente lanzó el Sistema de Cobro Digital (CoDi), un cambio de pago interoperable, para facilitar los pagos digitales. México también está apostando a los servicios financieros “mobile-first”, como lo indican un número de neo-bancos crecientes, y los esfuerzos para implementar banca abierta y dirigir un sistema financiero más abierto y enfocado en el cliente.

Sin embargo, el gobierno podría nivelar aún más el campo de juego al disminuir las barreras de entrada para los consumidores. Por ejemplo, CoDi aún requiere que los usuarios tengan una cuenta bancaria y un Smartphone para escanear los códigos QR, lo cual deja por fuera un amplio segmento de la población. El sistema CoDi también enfrenta un número de desafíos para su adopción, incluyendo preocupación por la seguridad y una desconfianza general hacia los bancos entre los consumidores. Críticas a la Ley Fintech también señalan que, aún cuando se ha dado un paso en la dirección correcta, se podría hacer más en favor de la competencia y ampliar el acceso a través de servicios de dinero móvil construidos en tecnologías 2G.

Acelerando la creación de soluciones fintech para la población desatendida

Mucho queda por hacer para crear productos accesibles, asequibles y apropiados que realmente alcancen a la población desatendida y puedan mejorar su salud financiera. Catalyst Fund empieza sus operaciones en México para apoyar a las fintech innovadoras que están haciendo precisamente esto.

México tiene un número de iniciativas enfocadas en incubar o acelerar startups, tales como el Fiinlab de Gentera, Village Capital, Unreasonable, 500 Startups, New Ventures y otros que han liderado el ecosistema de apoyo a emprendedores en los últimos años. La aceleradora de Catalyst Fund brinda una perspectiva global que busca incentivar soluciones financieras digitales innovadoras que llenen la brecha de inclusión financiera. En los pasados cuatro años, hemos acelerado a 31 startups de etapas tempranas en 14 mercados, las cuales han alcanzado colectivamente a cerca de tres millones de usuarios desatendidos.

En México, trabajamos con Comunidad 4Uno, una plataforma digital que provee seguros y beneficios de salud a trabajadores domésticos en México que antes eran invisibles para el sistema financiero. El mercado online de 4Uno ofrece a los empleados una suite cuidadosamente seleccionada y asequible de productos financieros y no financieros que benefician tanto al empleador (el comprador) y al empleado (el trabajador doméstico). Sus “paquetes de beneficios” anuales para empleados incluyen seguro de accidente y de vida, llamadas telefónicas de atención médica ilimitadas, y un chequeo médico al año y visitas médicas. El paquete básico cuesta el equivalente a $25 dólares al año y puede ser extendido a los familiares inmediatos por un cargo moderado.

También ayudamos a la plataforma de salud Destácame a refinar su producto y estrategia tanto en México como en Chile. Destácame se unió a Catalyst Fund en el 2016 con el objetivo de ayudar a los Latinoamericanos desatendidos a acceder a crédito. Desde entonces, su búsqueda por un producto adecuado al mercado ha resultado en una plataforma de manejo financiero holística que ha creado una vía hacia la salud financiera para más de 2.5 millones de individuos en México y Chile. Ellos hacen que el sistema financiero formal sea más accesible a una gran cantidad de personas subatendidas, empoderándolos y permitiéndoles acceder a mejores productos financieros.

Al mirar hacia los próximos tres años, tenemos la esperanza de apoyar muchas más startups como Destácame y Comunidad4Uno en México a que desarrollen soluciones dirigidas a mejorar la salud financiera de personas de bajos ingresos y pequeños negocios en el país. En particular, esperamos enfocarnos en soluciones que promuevan la salud financiera, como insurtech y ahorros/inversión, así como modelos de negocios que expandan el acceso a poblaciones remotas y de bajos ingresos, y plataformas que sirvan al creciente segmento de gig workers.

Catalyst Fund apoyará a innovadores con capital concesionario, apoyo estratégico e individualizado en venture building, y acceso a redes de inversionistas y socios globales, haciendo valer cuatro años de experiencia en desarrollar soluciones fintech y ecosistemas de innovación alrededor del mundo. Para ello, alianzas con aceleradoras locales, inversionistas, y actores del ecosistema serán centrales para apoyar el ecosistema en general. Estamos desarrollando redes locales o círculos de inversionistas y corporativos interesados en fintech para facilitar colaboraciones, oportunidades de inversión, y aprendizaje mútuo. También continuamos compartiendo conocimiento obtenido de nuestro trabajo con empresas en sus etapas iniciales en mercados emergentes. Por ejemplo, hemos empezado a involucrar a nuestros círculos para discutir respuestas y primeros pasos para fintechsa la luz del COVID-19 vía webinars, y a ofrecer asesoría estratégica.

Si eres: (a) una startup fintech inclusiva intentando encontrar un producto adecuado al mercado; (b) un inversionista buscando oportunidades de inversión menos riesgosas en inversiones pre-seed/seed; o (c) un corporativo en busca de alianzas innovadoras que hagan avanzar la salud financiera y la resiliencia de las comunidades de mexicanos desatendidos, mantente al pendiente de nuestro lanzamiento oficial en México, y contacta a nuestro Country Manager, Eduardo Ortiz Reynaga al correo ereynaga@bfaglobal.com.